Ob die Steuerzahler dadurch wirklich entlastet werden oder ob am Ende doch wieder der Staat profitiert, bleibt umstritten. Denn während einige Maßnahmen tatsächlich zu einer spürbaren Entlastung führen könnten, gibt es auch Kritik an den geplanten Änderungen.

Was ist die kalte Progression?

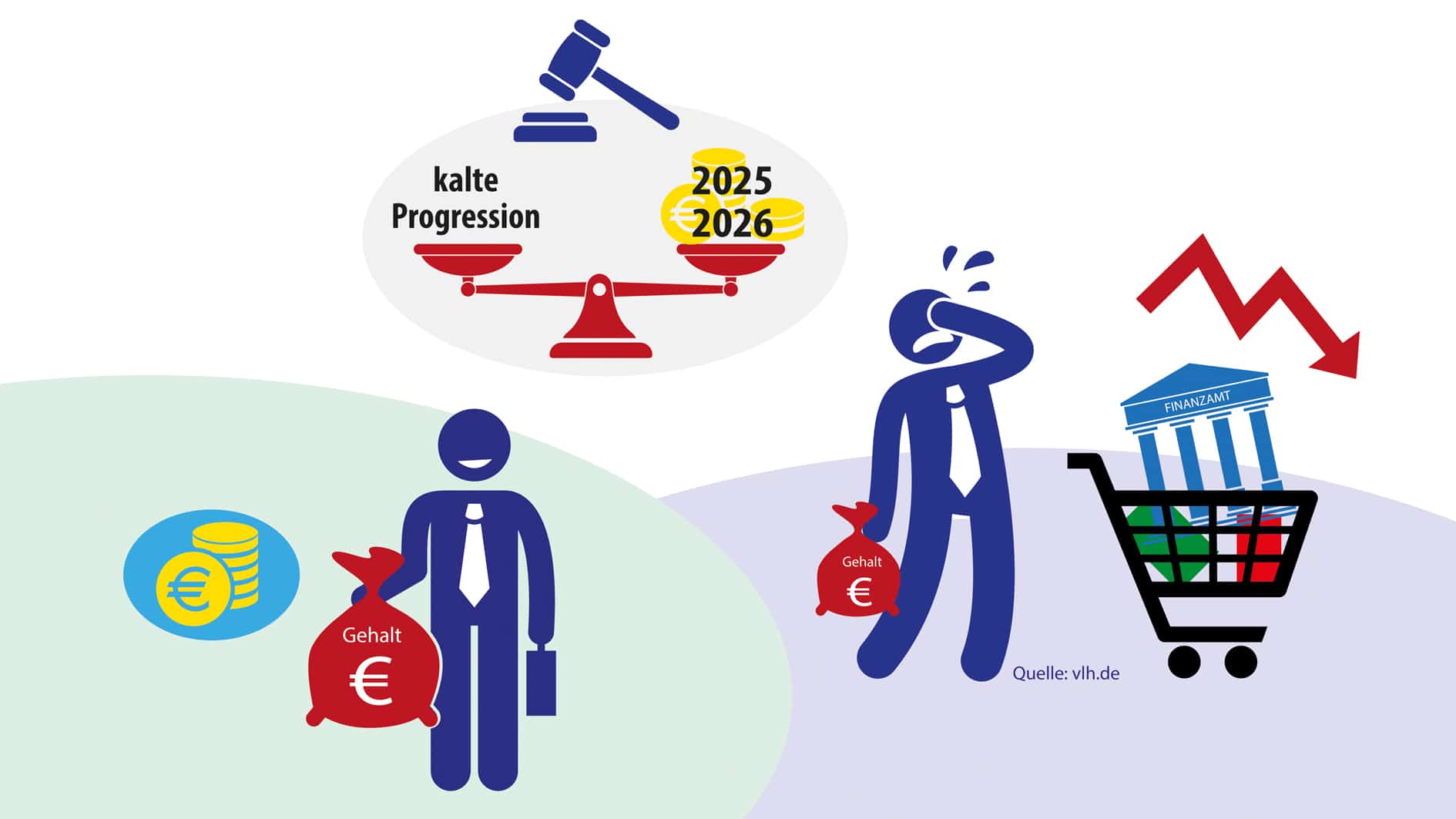

Das Problem der kalten Progression ist seit Jahren bekannt: Wenn das Einkommen steigt, aber gleichzeitig die Inflation den Kaufkraftgewinn aufzehrt, führt das oft dazu, dass Arbeitnehmer real nicht mehr, sondern sogar weniger Geld zur Verfügung haben. Der Grund: Das progressive Steuersystem sorgt dafür, dass höhere Einkommen stärker besteuert werden – auch dann, wenn es sich nur um eine inflationsbedingte Lohnerhöhung handelt.

Laut einer Mitteilung des Bundestags waren 2023 mehr als 35 Millionen Steuerzahler betroffen, die durch die kalte Progression im Durchschnitt 273 Euro weniger zur Verfügung hatten, als es ohne die Steuerprogression der Fall gewesen wäre. Für viele Arbeitnehmer bedeutet das: Trotz mehr Gehalt bleibt das Netto-Einkommen nahezu gleich – oder fällt sogar geringer aus, weil höhere Steuersätze greifen. Kritiker bezeichnen diesen Effekt auch als „Steuererhöhung durch Untätigkeit“, weil der Gesetzgeber die Steuersätze nicht automatisch an die Inflation anpasst.

Diese Maßnahmen sollen die kalte Progression abmildern

Um diesen Effekt zumindest teilweise auszugleichen, hat die Bundesregierung Ende 2024 steuerliche Anpassungen beschlossen. Diese betreffen insbesondere den Grundfreibetrag, die Steuertarife sowie das Kindergeld und den Kinderfreibetrag.

Anhebung des Grundfreibetrags:

- 2025 steigt der Grundfreibetrag auf 12.096 Euro.

- 2026 folgt eine weitere Erhöhung auf 12.348 Euro.

- Für Ehepaare gelten jeweils die doppelten Beträge.

- Bereits 2024 war der Grundfreibetrag rückwirkend auf 11.784 Euro angehoben worden.

Erhöhung des Kinderfreibetrags und Kindergeldes:

- Kinderfreibetrag: Erhöhung auf 6.672 Euro (2025) und 6.828 Euro (2026).

- Kindergeld: Erhöhung ab Januar 2025 auf 255 Euro pro Monat und Kind, 2026 dann 259 Euro.

Anpassung der Einkommensteuertarife:

- Der Spitzensteuersatz von 42 Prozent greift 2025 erst ab einem Einkommen von 68.481 Euro (vorher 66.761 Euro).

- Für Geringverdiener bedeutet das, dass sie weniger schnell in eine höhere Steuerklasse rutschen.

- Die sogenannte Reichensteuer von 45 Prozent bleibt unverändert und gilt weiterhin ab einem Jahreseinkommen von 277.826 Euro.

Was passiert mit dem Solidaritätszuschlag?

Auch der Solidaritätszuschlag wird für viele Steuerzahler weiter gesenkt:

- 2025 entfällt der Soli für alle, die eine tarifliche Einkommensteuer von weniger als 19.950 Euro zahlen.

- 2026 steigt die Freigrenze auf 20.350 Euro.

- Zum Vergleich: 2024 lag die Grenze noch bei 18.130 Euro.

- Nur noch Besserverdienende zahlen weiterhin den Solidaritätszuschlag – für sie ändert sich nichts.

Diese Maßnahme führt dazu, dass der Soli für Millionen Arbeitnehmer endgültig wegfällt – allerdings nicht für alle. Viele Gutverdiener müssen den Solidaritätszuschlag auch in Zukunft zahlen, was für Kritik sorgt.

Reicht das wirklich? Experten sind skeptisch

Die geplanten Änderungen sollen die kalte Progression abschwächen – doch Experten sind sich uneinig, ob die Maßnahmen ausreichen. Uwe Rauhöft, Vorstandsmitglied des Lohnsteuerhilfevereins VLH, hält die Anpassungen für dringend notwendig, um eine schleichende Steuererhöhung zu vermeiden.

Doch Kritiker warnen:

- Die Inflation könnte weiterhin stark bleiben, sodass auch die neuen Anpassungen nicht ausreichen, um den Kaufkraftverlust vollständig auszugleichen.

- Ein vollständiger automatischer Inflationsausgleich fehlt, was bedeutet, dass Steuerzahler möglicherweise auch in Zukunft schleichend mehr Steuern zahlen müssen.

- Die Reform bringt zwar eine spürbare Entlastung, doch am Ende bleibt das Steuersystem kompliziert – und Arbeitnehmer könnten trotz der Anpassungen netto weiterhin kaum mehr Geld zur Verfügung haben.

Fazit: Kalte Progression bleibt eine Herausforderung

Die Anpassungen für 2025 und 2026 sorgen zwar für eine gewisse Entlastung, doch der Grundmechanismus der kalten Progression bleibt bestehen. Ob die Erhöhungen des Grundfreibetrags und der Einkommensgrenzen ausreichen, um den Effekt vollständig auszugleichen, wird sich erst zeigen.

Fakt ist: Viele Arbeitnehmer müssen auch weiterhin mit steigenden Steuern rechnen, wenn sie eine Gehaltserhöhung bekommen – und am Ende könnte der Staat wieder der größte Gewinner sein.